2008年金融風暴隔年經濟開始復甦至今 (2019年) ,這波經濟擴張周期已經持續近11年,但景氣不可能無限期擴張,總有一天會結束,許多專家學者也示警並預測 ,美國響起可能衰退的警鐘,時間點可能恰逢2020美國總統大選,那麼在經濟衰退下,我們應該如何配置資產,才不會像2008年損失30%以上的資產,是投資人一定要作的功課。

哪些避險資產在經濟衰退下會有正報酬?

只要有經歷過2008金融風暴的人,大部分資產可能縮減超過30%,有的甚至超過50%,幾乎所有的資產報酬都是負的,所以只要不賠錢,就勝過大部分的投資人,那麼到底有哪些投資工具在2008年金融風暴下是正報酬的呢?以下列舉5項正報酬的避險資產,提供讀者參考。

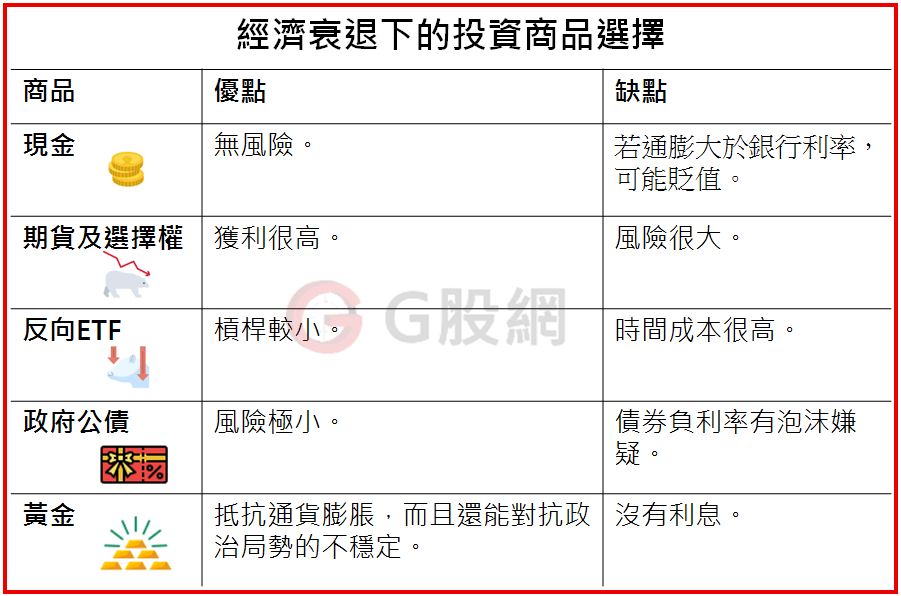

1.現金

現金為王,無疑是金融風暴下最穩的投資,只要銀行利率是正的,最終報酬都會是正的,但是如果考慮通膨超過2%,銀行定存又不到2%或負利率 的情況下 ,資產其實是變相的在貶值。

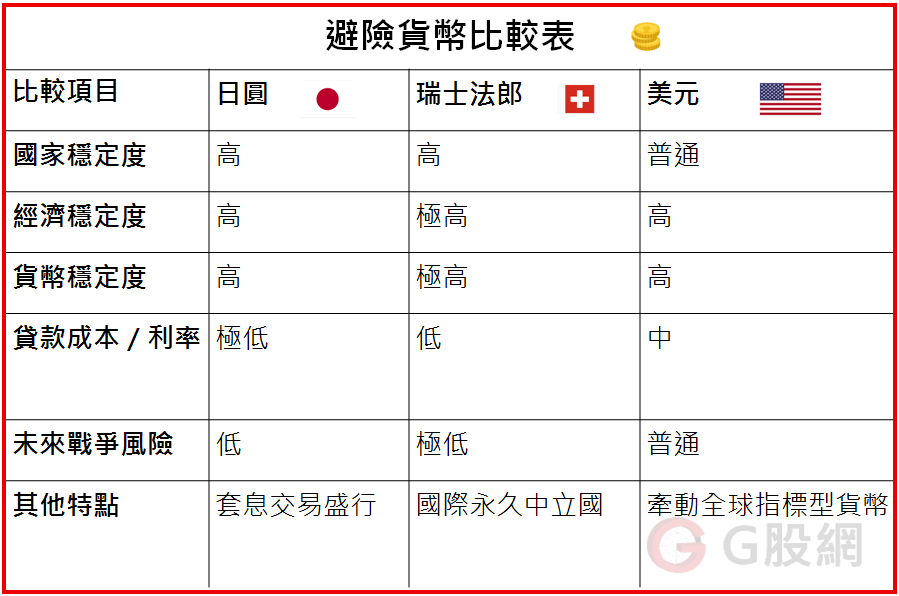

而現金其實也可以選擇不同的幣別來選擇,以下列舉3大避險貨幣供讀者參考:

1. 日圓

身為全球最大的債權國,日本央行長期維持低利率甚至是負利率,而借款利率低也讓日圓成為普遍的套利工具之ㄧ,而這樣廣泛的日圓套息交易也就增強了日圓的避險特性。除此之外,因日圓的流動性高,在市場穩定時,投資者大量借入日圓,然後相繼購入其他高利率的貨幣;而等到整體市場發生動盪時,這些投資者就不得不賣掉高利率的貨幣,拿來償還日圓產生的負債,進而提高了日圓的匯率。

2. 瑞士法郎

瑞士法郎(簡稱瑞郎)的避險屬性主要歸功於瑞士穩定的經濟體、繁榮的金融市場。身為歐洲第二次世界大戰唯一未受到波及的國家,瑞士的中立國屬性、瑞郎的低利率、以及瑞士人民對央行的高信任度都是讓瑞郎成為標準避險貨幣的原因。

3. 美元

美元就不用多說了,身為全球最強勢的貨幣,因美國的強大經濟實力,使得美元成為國際認可的中央貨幣體系的中心。美元的避險屬性主要是靠美國國債的信譽所支撐;國際上大宗商品以及貴重金屬皆以美金為計價單位,所以當市場發生動盪時,投資者常會將手中的貨幣兌換成美元或是美國國債來規避風險,自然讓美元成為最主要的避險貨幣之一。

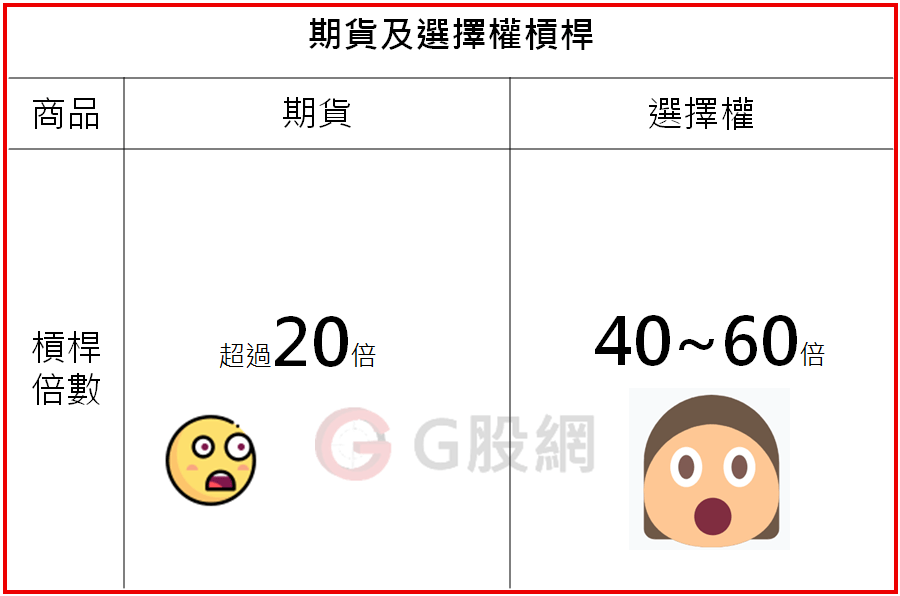

2.期貨及選擇權

期貨及選擇權放空,在空頭盛行下,絕對是最好的投資商品,期貨如果要放空台灣加權指數,可以放空大台指、小台指,放空美國指數可以放空道瓊期貨,當然還有很多國家的期貨都是可以利用海期來操作;選擇權則是可以買進賣權(buy put),不過注意到的是,期貨及選擇權都具有極度高的槓桿,期貨槓桿通常超過20倍、選擇權通常在40~60倍,這類商品只要風險控管不宜、或者過度貪婪,都可能導致破產的可能,因此筆者建議這類資金都宜控制在總資產的10%以下,因為資產損失10%仍然在可承受範圍,如果抓到空頭,也許有2倍、3倍,甚至10倍以上的獲利,因此即使只有10%的資金,筆者也認為相當足夠,畢竟這種高槓桿商品,壓身家是很容易破產的。

3.反向ETF

如果你不想操作期貨及選擇權這麼高槓桿的商品,反向ETF也是可以的選項之一,放空台股,可以選擇元大台灣50反1(00632R)、國泰臺灣加權反1( 00664R) 、富邦臺灣加權反1( 00676R) 、群益臺灣加權反1 (00686R)等反向ETF,但注意到的是, 反向型 ETF 追求之反向倍數報酬率,僅限於追蹤單日漲跌幅,每日複利計算下,ETF 之長期報酬率會偏離一般標的指數之反向倍數表 現,較適合短期交易及持續關注與管理投資組合績效之投資人, 不適合長期持有。

除此之外,反向ETF還有兩筆費用:

1.外部費用:像一般股票一樣,買賣時有交易稅( 0.1 %,比一般個股 0.3 % 少),還有手續費( 0.1425 %),每次交易要另外付。

2.內扣費用,包含ETF的管理費1 % 和保管費0.4%,另外還有買賣期貨的轉倉等費用。

因此嚴格來說,反向ETF是一個高成本的放空商品,且不適合長期持有,除非已經確立很快進入空頭市場,或未來指數會出現連續急跌的現象,否則長期持有反向ETF,光成本就會吃光你的利潤,更詳細的資訊可參考 元大台灣50反1 的公開說明書。

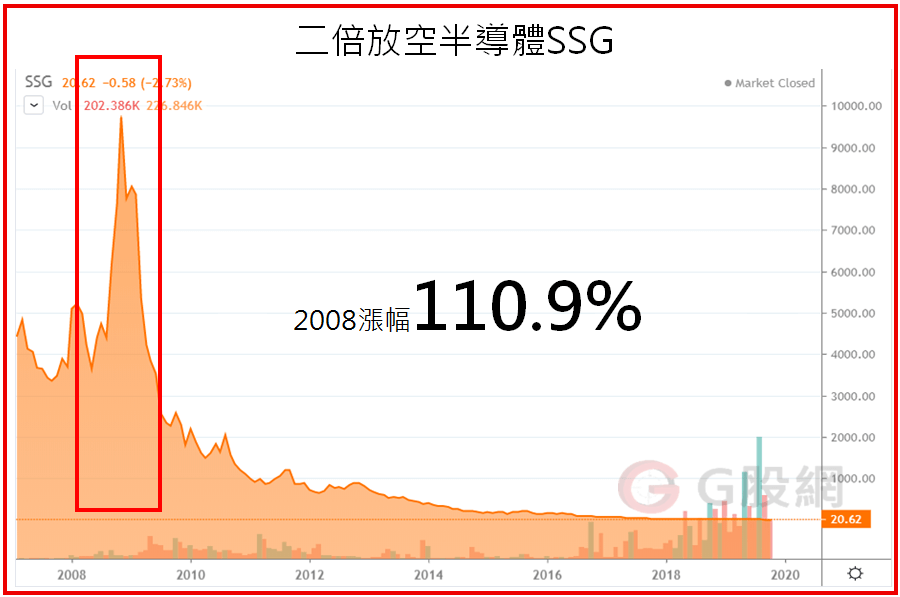

而除了國內的放空ETF,投資朋友也可以開國外戶頭或者以複委託的方式買進國外的放空ETF,放空國外的指數,相關的放空ETF可以去MoneyDY理財網搜尋,其中2008年表現最好的放空ETF是ProShares UltraShort Semiconductor (NYSEARCA:SSG) ,漲幅高達110.9%(如下圖),這是一檔二倍放空半導體類股的ETF ,現在也有開放三倍的放空ETF,但這些高倍數放空ETF必須符合專業投資人的資格才可以操作,必須提醒的是,高倍數的放空商品與一般的放空商品一樣,都是追蹤單日的漲跌幅,而且也都有相當大的管理費及保管費,還有買賣期貨的轉倉等費用 。

上述提到的放空ETF,很顯然都有一個共通特點,就是比較適合短期交易,但空頭往往像小偷一樣,不知道什麼時候到來,如果太早買進,往往會損失相當多的時間成本,假設現在就想要開始買進避險商品,有什麼選擇呢?

4.政府公債

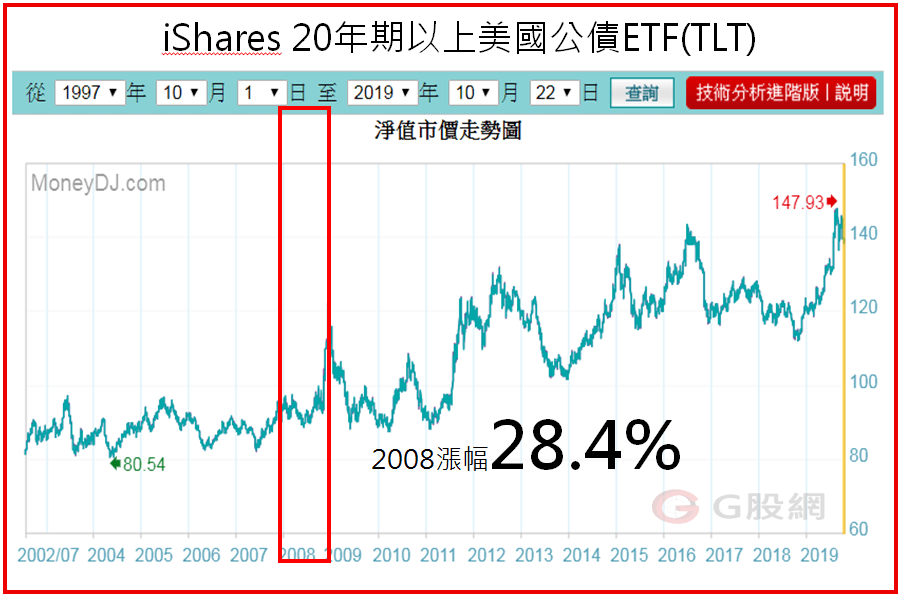

政府公債是一個國家發行的債券,尤其以美國公債為最穩的投資工具,在經濟衰退情況下,長期美國公債通常成為法人的避險工具,投資朋友可以看到2008年的 iShares 20年期以上美國公債ETF(TLT) ,漲幅來到28.4%,是相當安全的標的之一。

但是必須注意到的是,在全球央行持續印鈔、極低的利率情形下,大家擔心經濟衰退、避險情緒高漲買進債券,導致許多債券價格過高,全球統計至今(2019年10月)已有大約17兆美元的債券殖利率轉負、呈現負利率的情形,投資人必須小心債券泡沫的可能。

上述提到債券可能泡沫, 那還有什麼投資工具呢?

延伸閱讀:3分鐘了解什麼是美國公債殖利率,殖利率倒掛有什麼影響?

5.黃金

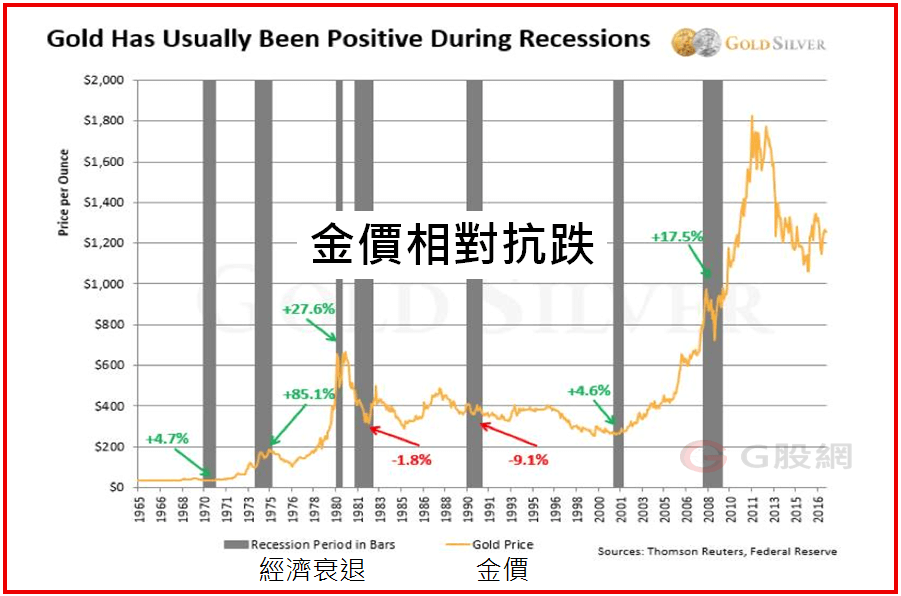

在各國央行如今的貨幣政策已變得過於寬鬆,如果通膨上升,將導致實質利率極低, 進而促貶貨幣, 如果再加上各國之間貿易戰加劇,未來能帶來良好收益的資產,很可能是黃金。而從歷史顯示來看,在經濟衰退情況下,黃金都具有保值的效果(如下圖)。

但黃金也有缺點,股神巴菲特他不太投資黃金,主要原因是黃金不像股票或債券一樣,可以持續產生現金流。

雖然股神巴菲特不投資黃金,但如果你在大多頭時期沒有擁有股票,這時才想去買進貴鬆鬆的股票, 如果遇到經濟衰退,可能就必須承受超過20%以上的損失。

總結

2019即將結束, 經濟擴張周期已經持續近11年 景氣不可能無限期擴張, 2020年將是投資朋友極具挑戰的一年,只要你不想在經濟衰退下,冒著虧損超過20%以上的風險,你應該審視資產並重新分配你的資產,增加經濟衰退下可能正報酬的避險資產比例。

以下統整5種經濟衰退下可能正報酬的商品,希望對投資朋友們在資產配置上有所幫助:

【免責聲明】本文分享純屬筆者的紀錄與分享,並非投資建議,若以此為投資決策,請自負盈虧。